现在,在世界工业机器人业界中,以瑞士的ABB、德国的库卡、日本的发那科和安川电机最为著名,并称工业机器人四大家族。全球机器人市场中,四大家族一直占据着重要位置,总市场份额一度超过50%以上。

近些年来,由于细分领域新兴机器人厂商的崛起,削弱了四大家族一部分的市场竞争力,但是作为全球的行业龙头,四大家族的力量依然不可小觑。根据OFweek机器人网的数据,2016年四大家族在中国工业机器人的市场份额总和接近60%。

外资企业机器人业务对比:四大家族体量领先。

01

两种路径,布局全产业链的发展经验

四大家族在机器人领域的绝对领导地位来自业务先发优势和全产业链布局优势。

细究四大家族的发展进程,早期均从事机器人产业链相关的业务,虽然起步业务和发展路径各不相同,但最终都实现了从应用开发、前端销售、系统集成到客户服务的全价值链业务模式。

对四大家族全产业链形成路径进行分析,将其划分为以下两种方式:

自上而下的发展路径体现在发那科、安川和ABB的发展过程中,初期深耕零部件领域,后期向机器人本体及下游集成应用领域扩展,布局方式主要是合作或收购,布局领域以高端应用汽车、3C行业等为主。

不同于其他三家的成长路径,库卡则是自下而上发展。由焊接设备起家,以下游的汽车领域系统集成为切入口,到本体制造,再到后期的控制器、伺服电机自制,实施了一条从下游系统集成向上游核心零部件拓展的逆向产业链一体化布局模式。

业务层面,不同于ABB涉足电工电网、发那科涉足数控机床、安川涉足电机和其他工业设备,库卡是四大家中唯一一家全部业务都集中在工业机器人领域的企业。

根据公司财报的数据,2017年库卡系统集成业务占收入的45.4%,机器人本体占34.5%,同时瑞仕格与库卡产生了良好的协同效应,占收入比稳步提升至22%。

2017年库卡公司被美的收购,加大了在中国市场的扩张力度。

下游逆向拓展的优势在于:

1) 广泛接触下游客户,了解终端用户的实际需求。库卡受益于德国汽车工业的繁荣发展,逐步由提供系统集成服务向本体生产拓展;

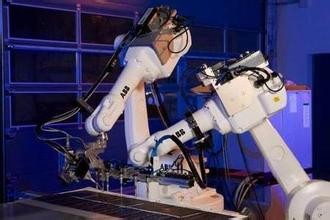

2) 库卡借助其在汽车工业中积累的技能经验,为其他领域研发自动化提供解决方案,例如用于医疗技术、太阳能工业和航空航天工业等,易于形成本体制造和下游集成优势。1985年库卡去掉工业机器人中的平行连杆结构,实现真正意义上的多关节控制,并逐渐成为机器人行业的默认准则。

02

国产企业全产业链布局之道

与国外相比,国内机器人企业技术和市场集中度低,对产业链掌控能力相对较弱。上游零部件一直处于进口状态,对上游零部件厂商不具备议价优势;本体和集成企业大部分以组装和代加工为主,处于产业链低端,产业集中度低、总体规模小。

对于已经具备一定的资金、市场和技术实力的机器人企业来说,打造产业链成为企业扩大市场和影响力的重要途径。

与此同时,在国际普遍发展工业互联网的诉求下,作为实现工业互联网的重要一环,工业机器人等智能设备成为了国际竞争的重点。

中国想要在工业互联网的发展上取得先机,必须在工业机器人领域有所突破。如今大部分的国际市场被行业巨头占领,如果要杀出重围,必须从产业链出发,由核心零部件向下拓展:生产数控系统、运动控制系统或伺服电机等自动化零部件的厂商,可依托技术优势向全产业链布局,能够发挥业务的协同性。

目前,国内较为成功的企业包括拓斯达、埃夫特等。

拓斯达以注塑机辅机设备起家,从系统集成入口切入机器人产业,掌握大量终端客户的数据,后期通过自主研发掌握了控制技术,并通过与武汉久同智能科技有限公司合作研发掌握了伺服驱动,目前业务领域已逐步延伸至整个产业链。

而非上市公司埃夫特主要采用“本体+系统集成”模式,作为工业机器人的用户,埃夫特深耕汽车领域,依靠对终端需求及工艺的充分了解,进行核心零部件的研发,逐步向全产业链模式转型。

04

如何在工业互联网布局中脱颖而出?

科技在不断进步,随着时代的浪潮不断翻涌,设备的更新换代也很残酷。因此,设备的发展不能成为工业互联网建设的单一因素。

在整个世界模式既定的情况下,即使智能设备发展的再完善,也不会有很大的提升。工业互联网不仅要专注于设备的改造,更加要注重的是系统的集成,以及以数据为中心构建工业互联网平台,通过智能和区块链,构建新的智能经济模式。

工业互联网中心在于把过去重资产、重资金、重平台、轻运营的经济模式,转换为智能时代下的轻资产、轻资金、轻平台、重运营的智能经济模式,通过社会化的运营,打通整个产业链,构建独特的产业链优势,实现工业和产业互联。